一、基础介绍

1.营业税是对在中国境内提供应税劳务、转让无形资产或销售不动产的单位和个人,就其所取得的营业额征收的一种税。营业税属于流转税制中的一个主要税种。

所谓应税劳务是指,建筑业、交通运输业、邮电通讯业、文化体育业、金融保险业、娱乐业、服务业。从事上述业务就应该缴纳营业税,不同的税目税率会有差异,税率在3%到20%不等。

纳税人提供应税劳务、转让无形资产或者销售不动产,按照营业额和规定的税率计算应纳税额。应纳税额计算公式:应纳税额=营业额×税率 ,纳税人的营业额为纳税人提供应税劳务、转让无形资产或者销售不动产收取的全部价款和价外费用。

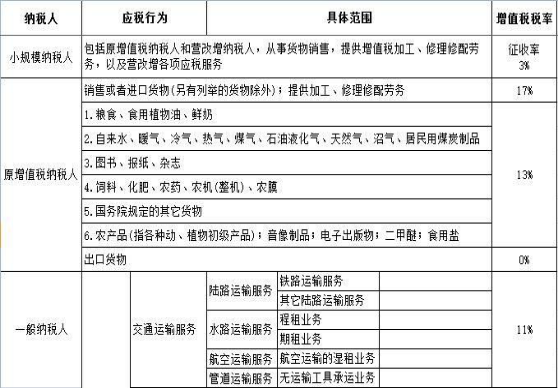

2.增值税是对销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的一个税种。

中国采用国际上的普遍采用的税款抵扣的办法。即根据销售商品或劳务的销售额,按规定的税率计算出销售税额,然后扣除取得该商品或劳务时所支付的增值税款,也就是进项税额,其差额就是增值部分应交的税额,这种计算方法体现了按增值因素计税的原则。

二、营改增的背景及原因

之所以要实施结构性减税政策,是由国内外的经济状况所决定的。从国际形势来看,当前世界经济复杂多变,形势严峻。美国的次贷危机所带来的问题尚未得到根本解决,欧债危机则日益严峻。同时,国内形势也不容乐观。今年中国经济增速突然放缓,被外界普遍认为能代表经济实际发展状态的用电量、铁路货运量、银行贷款总额等指标均持续保持低迷,实体经济呈现出疲软态势。而且,2008 年金融危机之后政府推行的投资主导的“4 万亿”大规模刺激方案所带来的通货膨胀压力仍然存在。即我国目前面临着经济下行和物价上涨的双重压力。因此,继续实施积极的财政政策,扩大内需,促进经济平稳较快发展和物价总体水平基本稳定,是必然的出路。我国现行税制结构包括流转税、所得税、财产税、行为税等,其中,增值税和营业税是最重要的两种流转税,在中央和地方财政收入中占有举足轻重的地位。然而,随着经济的发展和社会的进步,这种增值税和营业税并存的税制结构,其不合理性日渐突出,在一定程度上已经阻碍了社会经济的发展。 从增值税抵扣链条的完整性来看,增值税和营业税并存,破坏了增值税的抵扣链条。增值税主要采用国际上通行的购进扣税法,即销项税扣减进项税,间接计算出对当期增值额部分的应纳税额。而营业税则对绝大部分应税项目的当期营业额全额征收,不能抵扣。增值税和营业税之间各管各,互不通气,不能互相抵扣,容易导致重复征税,增加了企业税收负担,不利于企业规模的扩大,也不利于社会化分工的发展,同时也对服务业的发展造成不利影响,不利于经济结构的调整。

三、适用税率和计税基数的变化

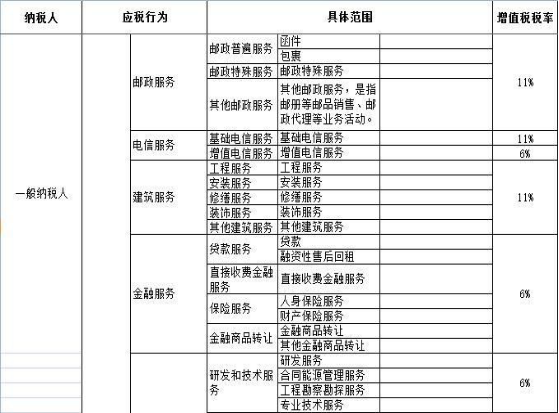

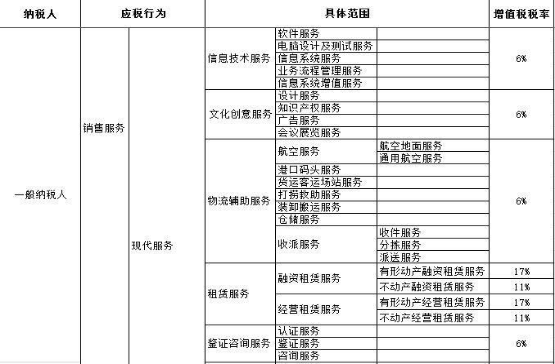

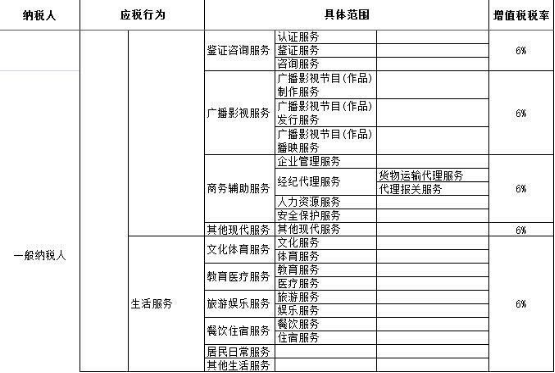

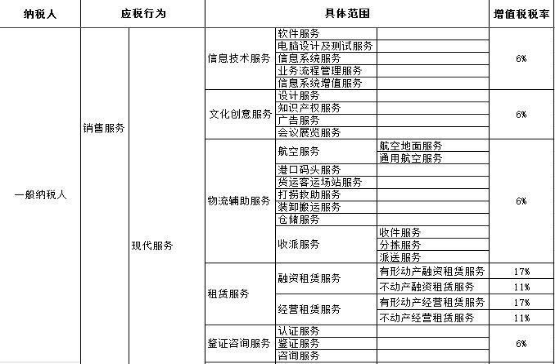

咨询服务业在税制改革前归属于服务业纳税主体,即按营业收入的5%计提缴纳营业税。在“营改增”实施后,参照试点方案将采用现代服务业6%的增值税率,如果不考虑增值税“进项抵扣”的影响,服务业的税负将提高一个百分点。当然具体到一个企业是否确实会增加税负还要看其可抵扣的进项税额。对于计税基数来讲,营业税以营业额作为计税基数计算应交税额,而应交增值税的计税基数是按照销售环节发生的销项税额减去采购环节的进项税额之差来计算应交税额。

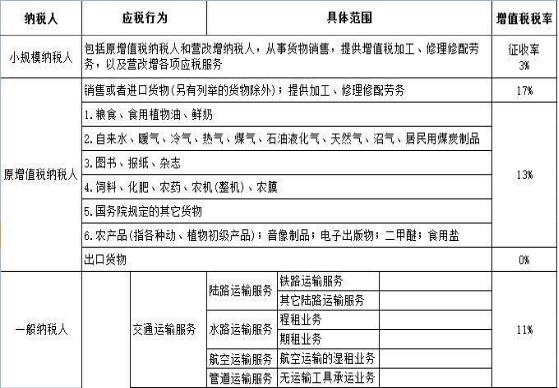

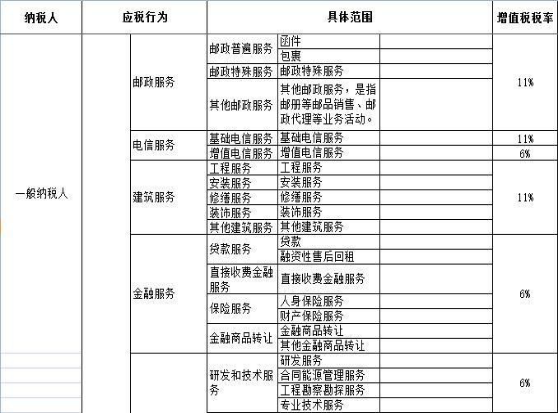

营改增后最新增值税税目税率表